ABD kredi piyasası hiç bu kadar sağlıklı olmamıştı ancak Bitcoin yeni sermaye girişinden yoksun: Bu paradoks kripto piyasasının şu anki açmazını özetliyor.

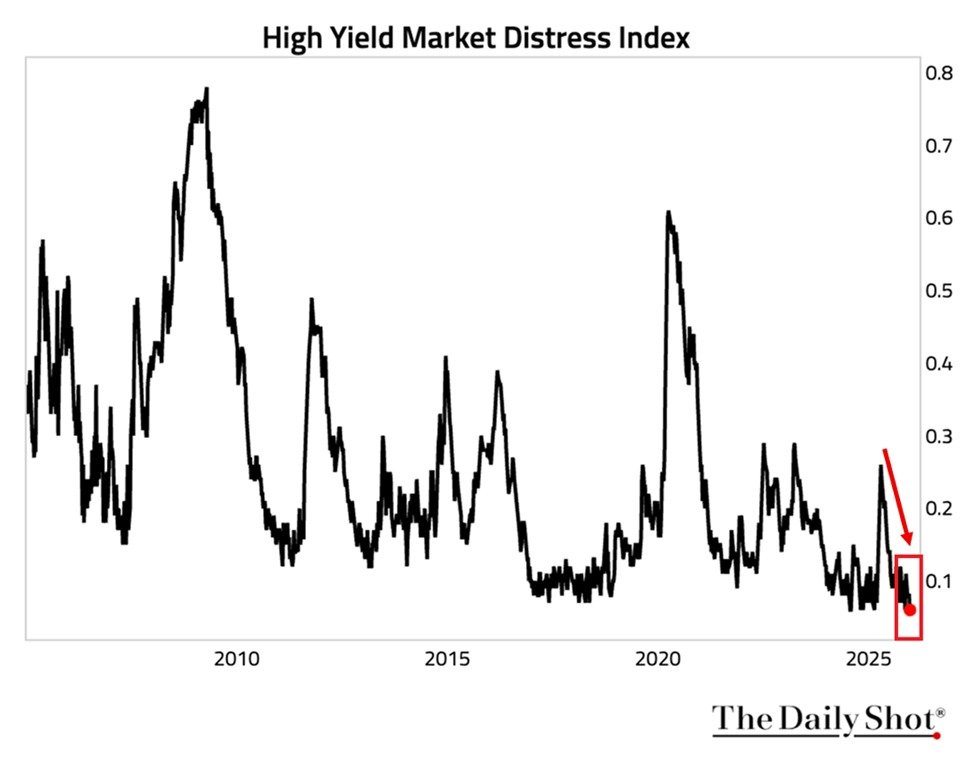

New York Merkez Bankası’nın yüksek getiri sıkıntı endeksi 0,06 puana kadar gerileyerek, endeksin tarihinde görülen en düşük seviyeye ulaştı. Bu endeks, likidite koşullarını, piyasa işleyişini ve şirketlerin borçlanma kolaylığını izleyerek “çöp tahvil” piyasasındaki stresi ölçüyor.

SponsoredKredi Piyasaları Rahat: Para Başka Yere Gitti

Kıyaslamak gerekirse endeks 2020’deki pandemi krizinde 0,60’ın, 2008 finansal krizinde ise 0,80’in üzerine tırmanmıştı. Bugünkü seviye, riskli varlıklar için son derece elverişli bir ortam olduğunu gösteriyor.

Yüksek getiri tahvil ETF’i (HYG) de bu iyimser tabloya eşlik ediyor: iShares verilerine göre 2025’te üst üste üçüncü yılına girerken yaklaşık %9 getiri sağladı. Geleneksel makro perspektife göre, böylesine bol likidite ve sağlıklı risk iştahının Bitcoin ve diğer kripto varlıklara da olumlu yansıması beklenirdi.

Fakat zincir üstü veriler farklı bir tablo ortaya koyuyor. CryptoQuant CEO’su Ki Young Ju‘ya göre Bitcoin’e yeni sermaye girişleri adeta ‘kurudu’. Para, bunun yerine hisse senetlerine ve altına kayıyor.

Bu tespit piyasanın genel eğilimiyle de örtüşüyor. ABD hisse senedi endeks’leri tüm zamanların en yüksek seviyelerine yakın seyrediyor. AI ve Büyük Teknoloji hisseleri mevcut risk sermayesinin önemli bölümünü kendine çekiyor. Kurumsal fon yöneticileri için de hisse senetlerindeki risk ayarlı getiri, kriptoya yönelmeyi cazip kılacak seviyede değil.

Bu da Bitcoin yükselişi bekleyenler için konfor bozucu bir tablo yaratıyor: Sistemik likidite bol fakat kripto para piyasası sermaye tahsis zincirinde arka koltukta oturuyor.

Fiyat Durgunluğu Çöküş Senaryolarının Yerini Aldı

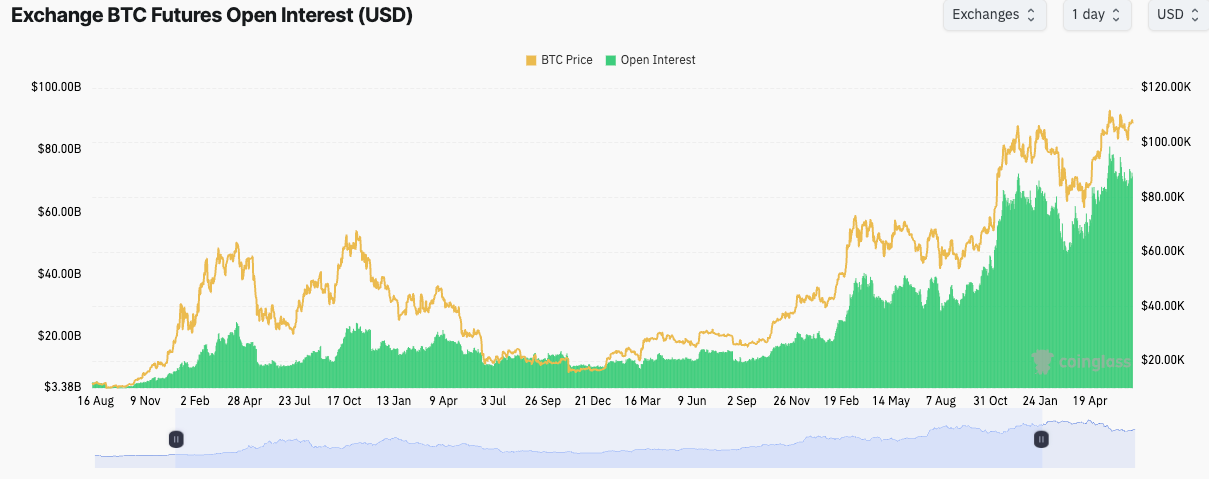

Türev piyasa verileri de bu durgunluk anlatısını destekliyor. Coinglass’a göre toplam Bitcoin vadeli işlemler açık pozisyonu 679.120 BTC yani 61,76 milyar dolar seviyesinde. Son 24 saatte açık pozisyonlar %3,04 artış gösterse de fiyat 91.000 dolar civarına sıkıştı, 89.000 dolar ise yakın vadede destek olarak öne çıkıyor.

Binance 11,88 milyar dolar açık pozisyon (yaklaşık %19,23) ile liderliği göğüslerken, onu CME 10,32 milyar dolar (%16,7) ve Bybit 5,90 milyar dolar (%9,55) ile takip ediyor. Kripto para borsası’ndaki istikrarlı dağılım, yatırımcıların yönlü pozisyon almaktan çok hedge ayarlamalarını tercih ettiğine işaret ediyor.

Sponsored Sponsored

Klasik balina-bireysel satış döngüsü de bozulmuş durumda çünkü kurumsal oyuncular uzun vadeli stratejilere ağırlık veriyor. MicroStrategy şu anda 673.000 BTC tutarken, belirgin bir satış sinyali gözükmüyor. Spot Bitcoin ETF’leri ise sabırlı bir yatırımcı kitlesi yarattı, volatiliteyi iki yönde de bastırıyor.

Ki Young Ju şu ifadeyi kullandı: ‘Geçmiş ayı piyasalarındaki gibi ATH’den %50’nin üzerinde bir çöküş yaşanacağını düşünmüyorum. Önümüzdeki birkaç ay sıradan, yatay bir seyir görürüz’ dedi.

Kısa pozisyon açanlar için bu ortamda avantajlı bir tablo yok. Büyük oyuncularda panik satışı gözlenmediğinden likidasyon zincirleri oluşma olasılığı düşük. Buna karşılık, uzun pozisyon sahiplerinin de yukarı yönlü bir ivme için yakın vadede net bir katalizörü yok.

SponsoredDenklemi Değiştirebilecek Faktörler

Yine de birkaç potansiyel tetikleyici, sermaye akışını kriptoya çevirebilir: hisselerdeki değerlemeler aşırıya kaçarsa yatırımcılar alternatif varlıklara yönelebilir; Fed’in daha agresif bir faiz indirim döngüsü risk iştahını yeniden artırabilir; düzenleyici netlik, kurumsal yatırımcılara yeni giriş kapısı sunabilir ya da Bitcoin özelinde halving sonrası arz dinamikleri ve ETF opsiyon işlemleri bir katalizör olabilir.

Böyle bir tetikleyici ortam oluşmadıkça, kripto para piyasasında uzun sürebilecek bir fiyat durgunluğu görmek şaşırtıcı olmaz. Yani ortam çökmeyecek kadar sağlıklı, fakat kayda değer yükseliş için güçten yoksun.

Paradoks burada: Dünya likiditeyle dolup taşarken, Bitcoin hâlâ kendi payını bekliyor.